17 лучших кредитных карт с кэшбэком

7 лучших дебетовых карт с кэшбэком 2019 года

В этом рейтинге я проанализировал и сравнил между собой 7 лучших дебетовых карт 2019 года, выделяющиеся из общей массы большим кэшбэком, низкой стоимостью обслуживания, высокими процентами на остаток и лояльными условиями на снятие наличных и переводы на карты других банков.

При распределении мест в рейтинге ключевое значение имело лучшее соотношение между кэшбэком и стоимостью годового обслуживания. Тогда как комиссии за снятие наличных и переводы между картами, а также проценты на остаток по счёту имели второстепенное значение.

Поэтому, возможно, вам придётся «пробежаться глазами» по всему рейтингу, если основные характеристики дебетовой карты по степени их важности вы распределяете для себя в другом порядке.

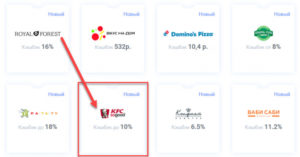

Отдельно отмечу, что кэшбэк по дебетовым картам из рейтинга можно комбинировать с кэшбэком от кэшбэк-сервисов — специальных сайтов, возвращающих часть денег, потраченных на покупки в интернете.

Актуальность рейтинга: Последний раз я вносил в этот рейтинг правки и обновления — 18 ноября 2019 года. Понизил размер процента на остаток по карте от «Рокетбанка». Ранее снизил аналогичную ставку у Black.

статьи

[Нажмите на интересующий вас раздел для быстрого перехода к нему]1 место: «Халва»

Банк-эмитент: «Совкомбанк» (15 место в рейтинге банков России)

Стоимость годового владения картой: 0 рублей

Кэшбэк: от 1% до 6%

Проценты на остаток: от 6% до 7% годовых

Комиссия за снятие наличных в непартнёрских банкоматах: бесплатно

Переводы на карты других банков: от 0% до 0,5%

Оформление карты на её официальном сайте: halvаcаrd.ru

Лучшая дебетовая карта с кэшбэком 2019 года — «Халва», которая выпускается «Совкомбанком». Она представляет собой уникальный симбиоз карты рассрочки и дебетовой карты.

Что собой представляет «Халва», как карта рассрочки», я рассказал в рейтинге лучших кредитных карт 2019 года, в котором она заняла 1 место. Здесь же пойдёт речь о «Халве», как о дебетовой карте.

Чтобы оплачивать покупки своими средствами, а не в рассрочку, нужно в личном кабинете на сайте «Халвы» или в мобильном приложении включить переключатель «Использовать собственные средства» (нагляднее картинкой).Отдельно благодарю Евгения, который в серии комментариев к этому рейтингу сообщил важную информацию по «Халве»!

Плюсы:

1) Выпуск и годовое обслуживание карты — 0 рублей.

2) SMS-информирование также ничего не стоит, если вы хотя бы 3 раза в месяц заходите в личный кабинет «Халвы» на её официальном сайте или в мобильное приложение.

3) Более 173,300 магазинов-партнёров, в которых начисляется кэшбэк до 6%. Среди этих магазинов: «Пятёрочка», «Перекрёсток», Wildberries, OZON.ru, «М.», Lamoda, «Эльдорадо», «Яндекс-Такси», «Яндекс-Еда», OZON.travel, OneTwoTrip и многие другие. Проверить наличие/отсутствие необходимых вам магазинов вы можете на официальном сайте «Халвы».

4) Если вы оплачиваете покупку в магазине-партнёре через мобильный платёж (Google Pay и Apple Pay), то получаете 6% кэшбэк. Если вы оплачиваете просто картой, то кэшбэк будет 2%. За интернет-покупку в магазине-партнёре вы получите также 2%. Любой кэшбэк начисляется только за покупку собственными средствами.

5) Если вам заказ доставляет непосредственно курьер магазина, а заказ вы оплачиваете телефоном, то кэшбэк будет 6%. Например, такой кэшбэк начисляется за доставку от «Ламоды», так как у них собственная курьерская доставка.

6) За покупку в магазинах-непартнёрах, совершённую за счёт собственных средств, начисляется 1% независимо от способа оплаты (телефоном, картой или в интернете).

7) Для получения кэшбэка нужно совершить за месяц не менее 5 расходных операций на общую сумму от 10,000 рублей. В противном случае кэшбэк начисляться не будет.

8) За оформление карты по специальной ссылке вы получите 500 приветственных баллов (обмениваются на 500 рублей).

Чтобы получить эти баллы себе на счёт, вам нужно в течение 10 дней после получения карты сделать одну или несколько покупок на общую сумму от 1,000 рублей в магазинах-партнёрах(!) (за счёт собственных или заёмных средств).9) Если в течение полугода вы каждый месяц совершали по карте не менее 5 расходных операций собственными средствами в магазинах-партнёрах на общую сумму от 10,000 рублей с оплатой через телефон, то за одну покупку вы сможете получить кэшбэк в 35%, но не более 5,000 рублей.

При этом получить 35% кэшбэк можно только за покупку, оплаченную из собственных средств при помощи мобильного платежа в магазине-партнёре. Воспользоваться этой опцией можно только один раз (подробнее об этой акции читайте здесь).

10) Кэшбэк выплачивается в виде баллов, которыми раз в месяц можно компенсировать совершённые покупки. Обмен идёт по курсу 1 балл = 1 рубль.

11) Кэшбэк по «Халве» вы можете комбинировать с кэшбэком от кэшбэк-сервисов.

12) На среднедневной остаток собственных средств начисляется 6% годовых. Если за месяц совершенно не менее 5 расходных операций на общую сумму от 10,000 рублей, то ставка увеличивается до 7% (но если сумма на карте 500,000+ рублей, то ставка останется 6%).

13) Собственные средства с «Халвы» можно снимать без комиссии в банкоматах любых банков.

13) Если вы делаете перевод собственных средств на карту другого банка через мобильное приложение «Халвы», то комиссия будет 0%. Если через сайт «Совкомбанка», то 0,5%.

14) Карта имеет PayPass (оплата путём прикладывания карты к терминалу), а также поддерживает оплату через Google Pay и Apple Pay.

15) У карты есть простой интернет-банкинг и мобильное приложение.

16) Заявка на карту можно подать через официальный сайт «Халвы» (ссылка выше), идти в банк не нужно. Доставляется она курьером в течение нескольких дней после одобрения заявки.

Минусы:

1) Карта «Халва» является кредитной, так как на ней в любой случае будет кредитный лимит, даже если он вам не нужен. Поэтому могут возникнуть сложности в её получении, если у вас какие-то проблемы с кредитной историей.

2) Наличие кредитного лимита является искушением, из-за которого вы можете совершить покупки, которые изначально не планировали.

3) Для получения максимального кэшбэка нужно оплачивать телефоном, а далеко не все смартфоны (прежде всего китайские) поддерживают технологию мобильного платежа (NPC).4) С начала года началось планомерное ухудшение условий по кэшбэку: сначала он был урезан вдвое для новых клиентов, затем и для старых, потом акция «Любимая покупка» в несколько этапов превратилась в «пустышку».

Резюмируя:

Решение об оформлении или неоформлении «Халвы» зависит от одного — находятся ли в списке партнёров те магазины, в которых вы делаете основные покупки.

При этом сразу учитывайте, что вам нужен будет смартфон, поддерживающий мобильный платёж. Без него нет смысла оформлять карту — кэшбэк будет слишком маленьким.

Чтобы компенсировать отсутствие в партнёрах у «Халвы» нужных вам магазинов, кафе, ресторанов можно добавить в свою арсенал дебетовую карту, дающую кэшбэк по категориям (например, Black, «Твой кэшбэк» и «Максимум», о которых пойдёт речь ниже).

P.S.: Я активно пользовался «Халвой» с февраля по май включительно. После того, как исчез повышенный кэшбэк (начислялось до 12%), а акция «Любимая покупка» была существенно ухудшена, я пользуюсь этой картой редко, так как её магазины-партнёры, к сожалению, мне не подходят.

Вернуться

2 место: Black

Банк-эмитент: «Тинькофф» (24 место в рейтинге банков России)

Стоимость годового владения картой: от 0 до 1,896 рублей

Кэшбэк: от 1% до 5%

Проценты на остаток: 5%

Комиссия за снятие наличных в непартнёрских банкоматах: от 3,000 рублей — 0% (максимум — 100,000 рублей/месяц), иначе — 2% (не менее 90 рублей)

Переводы на карты других банков: по номеру карты — 20,000 рублей/месяц (свыше — 1,5%, но не менее 90 рублей), по реквизитам карточного счета — до 600,000 рублей за перевод (без комиссии)

Оформление карты на официальном сайте банка: tinkoff.ru/black

Изначально эта карта была вынесена за рейтинг, так как я не видел в ней ничего хорошего — дорогое обслуживание и не самый выгодный кэшбэк.

Источник: https://www.ecosum.ru/7-luchshix-debetovyx-kart/

ТОП-3 лучших кредитных карт с кэшбэком — год 2019-й

Полезная ссылка: Какая карта с кэшбэком и % на остаток — лучшая в 2019 году? Разбор!

В 2019 году кредитных карт с кэшбэком на рынке представлено уже довольно много. И это здорово! Но вот какая из них — лучшая? В нашей статье-сравнении мы изучили три самых интересных кредитки и выбрали победителя. Результат вас удивит!

1. Тинькофф Платинум

Ну, рекламу этой карты вы точно видели в Интернете или по ТВ. Ох уж этот «Я — олень?!» :):

«фишка»

«Тинькофф Платинум» предлагает:

- Возможность бесплатно погасить кредит в другом банке и забыть о процентах по «Платинуму» на 120 дней (4 месяца). Отличная передышка для закредитованных.

Как это работает? Например, у вас есть кредит или кредитная карта в другом банке на 100 000 рублей. Чтобы с ним / с ней разделаться:

- Оформляете «Platinum»;

- Обязательно связываетесь с «Тинькофф-Банком» любым удобным способом — например, через чат в приложении для iOS или Android или по телефону — и говорите, что хотите воспользоваться услугой «Перевод баланса»;

- Сотрудник поможет всё оформить как нужно.

Готово — ваш баланс переводится на другую кредитку без комиссии. Она закрывается (полностью или частично, смотря какой лимит одобрят по Platinum), а на карту «Тинькофф Платинум» в течение 120 дней не начисляются проценты за пользование кредитом. В эти 4 месяца время с вас попросят только минимальный платеж — 6-8% от общей суммы задолженности.

Примечание: воспользоваться опцией «Перевод баланса» можно не чаще, чем 1 раз в год.

Разумеется, долг «Тинькову» тоже придется вернуть — так что дважды подумайте, справитесь ли вы с этой задачей в течение 4 месяцев. Если нет — пойдут проценты.

По карте «Платинум» процентная ставка за переводы варьируется от 30 до 49,9% годовых. Т.е. если брали 100 000 и не платите — через год будете должны уже от 130 до 150 тысяч, а то и больше.Так что — взвесьте все риски, и уже потом принимайте решения.

Ещё плюсы:

- Недорогое обслуживание — всего 590 рублей в год. Это самая дешевая кредитная карта в нашем рейтинге — остальные участники просят за обслуживание больше тысячи рублей. Лайфхак: если вы пользовались картой «Платинум» в течение почти целого года, делали покупки и не допускали просрочек, сделайте так: позвоните в банк и скажите, что нашли кредитку с условиями поинтереснее. В результате банк с высокой долей вероятности переведет вас на тарифный план 6.7 — а на нём платы за годовое обслуживание нет.

- Есть кэшбэк. Карта «Тинькофф Платинум» предлагает не только кредитный лимит для покупок, но и возможность вернуть часть денег с них. Для этого есть специальная бонусная кэшбэк-программа «Браво».

Базовые условия:

- 1% от всех покупок по ней возвращается баллами.

- 1 балл = 1 ₽.

- Баллами можно компенсировать полную (и только полную) стоимость билетов на поезда РЖД и покупки в кафе.

Улучшенные условия:

- Если вы покупаете по спецпредложениям в магазинах-партнерах «Тинькофф-Банка» (список спецпредложений есть в приложении), баллов начисляют больше — от 3 до 30%.

- Также баллы раздают и по промо-акциям от самого «Тинькофф-Банка».

Максимальное количество баллов в месяц — 6 000 (всё, что больше, сгорает). Срок «жизни» баллов — 3 года, но компенсировать ими можно только покупки по карте за последние 90 дней.

- Есть рассрочка на покупки. «Тинькофф Платинум» предлагает до 12 месяцев рассрочки на приобретения у партнеров банка по спецпредложениям и до 55 дней на остальные покупки. Т.е. «Platinum» — это ещё и карта рассрочки (пусть и не самая крутая в индустрии, но всё же).

- Большой кредитный лимит — до 300 000 ₽ (определяется индивидуально для каждого клиента).

- Есть страховка — за 0,89% от суммы долга «Тинькофф» предложит вам страхование от потери трудоспособности или увольнения. В случае потери работы или болезни кредитка не станет проблемой — в зависимости от сложности проблемы банк или предложит реструктуризацию долга, или спишет его.

- Оформление по паспорту. Поручители и справка по форме 2-НДФЛ не требуются.

- Решение по карте принимается за 2 минуты.

И ещё:

- Бесплатное пополнение;

- Бесплатная доставка домой или в офис в течение 1-7 дней;

- Технология PayPass (можно платить смартфоном).

Лучшие кредитные карты с кэшбэком в 2019 году

При наличии широкого ассортимента кредитных карт с кэшбэком в 2019 году сделать правильный выбор довольно сложно. Можно упростить эту задачу, обратив внимание на ТОП-5 самых популярных кредиток с кэшбэком от крупных банков.

ТОП-5 кредитных карт с самым большим кэшбэком

На российском рынке более 400 банков, работающих с частными лицами. Практически каждый из них предлагает кредитные карты с кэшбэком. При этом многие люди отдают предпочтение одним и тем же предложениям. Это происходит неслучайно. Ведь все ищут недорогой пластик с максимальным кредитным лимитом, минимальной переплатой и самыми выгодными условиями по кэшбэку.

На основании выбора потребителей в 2019 году рейтинг кредитных карт с кэшбэком включает следующие предложения:

- МТС Банк — карточка MTS CASHBACK.

- УБРиР — кредитка 240 дней без процентов.

- Открытие — карта Opencard.

- Тинькофф Банк — кредитка Platinum.

- КБ Восточный — карта Кэшбэк.

Универсальная карта MTS CASHBACK от МТС Банка

МТС Банк — один из крупнейших частных банков в России. Он активно развивает программу кэшбэка и даже выпустил универсальную карту с названием CASHBACK.

Больше всего она заинтересует активных людей, которые ежедневно оплачивают покупки банковской картой. Повышенный кэшбэк по карте предусмотрен за платежи на автозаправках, в супермаркетах и в кинотеатрах.

Данную карту можно использовать в качестве дебетовой.

Банк предоставляет по кредитке лимит до 299 999 рублей. При этом снять наличными из них можно не больше 50 000 рублей в сутки. Ставка по кредиту устанавливается отдельно по каждой заявке, но она будет не меньше 11,9%.

За изготовление пластика банк берёт 299 рублей, но за его обслуживание платить ничего не нужно. При получении наличных кредитных средств взимается дополнительная комиссия в размере 3,9% + 350 рублей.

Снимать собственные средства можно бесплатно в любых банкоматах мира.

Клиент может не платить процентов, если полностью погасит долг в течение беспроцентного периода. Его продолжительность составляет 111 дней. Распространяется грейс-период только на покупки.

Повышенный кэшбэк в 5% начисляется в супермаркетах, кинотеатрах и на автозаправочных станциях, за оплату остальных товаров — 1%, а за покупки у партнёров сервиса МТС Cashback — до 25%. Максимальная сумма кэшбэка — 10 000 рублей за месяц.

Кредитку можно получить в любом салоне МТС или бесплатной доставкой. Возможно одобрение заявки без документов о зарплате. Минимальный возраст заёмщика — 20 лет, а максимальный — 70 лет.

Обзор карты

Кредитная карта «240 дней без процентов» от УБРиР

Эта кредитка позволяет получить 1% кэшбэка за все покупки без ограничений по сумме, 10% начисляется при покупках в специальных категориях.

Комиссия за обслуживание пластика будет равна 0, если за месяц траты по карте превысят величину в 60 000 рублей, в противном случае плата за обслуживание составит 599 рублей в месяц.

Лимит кредитования может достигать 299 999 рублей, процентная ставка сейчас составляет 30,5%. Грейс-период распространяется на безналичную оплату картой и составляет 240 дней.

Оформить пластик можно через интернет или в офисе банка. Возможна бесплатная доставка кредитной карты по РФ. Возраст заёмщика — 19-75 лет.Обзор карты

Кредитка Opencard от банка Открытие

Выпуск кредитки обойдётся в 500 рублей, которые вернуться на счёт в виде бонусных баллов после достижения суммы покупок в 10 000 рублей. Годовое обслуживание карты полностью бесплатное.

Кредитный лимит может достигать 500 000 рублей. Ставка будет определена индивидуально по результатам скоринга в пределах 13,9-29,9%. Базовый льготный период может достигать 55 дней. Распространяется он исключительно на оплату покупок.

Кэшбэк по карте начисляется баллами. На выбор доступна одна из двух кэшбэк-программ. По первой клиент может получить до 3% кэшбэка за абсолютно любую покупку. Вторая же позволяет выбрать одну из четырёх спецкатегорий, за покупки в которой держатель карты будет получать до 11% кэшбэка + 1% за все остальные покупки.

Кредитку можно получить в офисах банка или с бесплатной доставкой в один из 28 населённых пунктов России. Подтверждение дохода не требуется. Минимальный допустимый возраст заёмщика — 21 год.

Обзор карты

Кредитная карта Тинькофф Платинум

Тинькофф Банк хорошо известен российским жителям во многом благодаря именно своим кредитным картам. В настоящее время здесь активно предлагается базовый вариант кредитки — Платинум. Выпуск и годовое обслуживание такого пластика обойдутся в 590 рублей. При этом «допки» для близких можно заказать без дополнительной платы.

Лимит кредитования может достигать 300 000 рублей. Ставка на покупки составит 12-29,9%, а на операции по снятию наличных — 30-49,9%. Льготный период в 55 дней распространяется только на безналичную оплату. Также владельцу карты доступна рассрочка у партнёров на срок до 1 года и возможность перевести задолженность по кредитам в сторонних банках с грейс-периодом в 120 дней.

При снятии наличных или переводе средств на другие счета взимается комиссия в 2,9% плюс 290 рублей. Она не применяется, если клиент погашает за счёт кредитного лимита долг в другом банке при условии предварительного подключения бесплатной услуги «Перевод баланса».

Владелец карты автоматически становится участником бонусной кэшбэк-программы. Ему будет начисляться вознаграждение в виде баллов за все покупки. Его размер составит 1%, а в рамках предложений от банка он может быть увеличен до 30%.Максимальный лимит начисления кэшбэка — 6 000 баллов в месяц. Срок их действия — 3 года. Получить кредитку можно только через курьера. Доставка осуществляется по всей Российской Федерации бесплатно. Допустимый возраст клиента — 18-70 лет. Для заключения договора не нужно предоставлять справку о зарплате, но можно разрешить запрос электронной выписки из ПФР.

Обзор карты

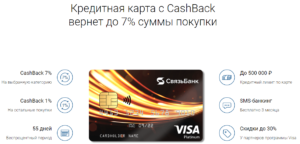

Карта Кэшбэк в Восточном Банке

Кредитка Кэшбэк — относительно новый продукт в линейке КБ Восточный. Она обслуживается бесплатно, но при её выпуске взимается единовременная плата в 1 000 рублей. Кредитный лимит по карточке может составить от 15 000 до 400 000 рублей. Срок льготного периода — до 56 дней. Он применяется только в отношении покупок.

Ставка будет зависеть от того, представил ли клиент справку о доходах. Если заработок не был подтверждён, то на покупки она составит 25-28%, а на операции по снятию наличных — 25-78,9%.

Для клиентов, подтвердивших доходы, ставка при покупках по карте составит 24%, а при снятии наличных — 25-36%.

Дополнительно при получении наличных в счёт кредитного лимита будет взята комиссия в 4,9% + 399 рублей.

На выбор клиенту доступно 5 бонусных опции:

- За рулём. По ней предоставляется кэшбэк в 10% за покупку топлива или других товаров на заправочных станциях, 5% — за оплату услуг каршеринга или поездок на такси, автомойки и парковки, а также 1% — за всё остальное.

- Тепло. За оплату услуг ЖКХ, поездок на общественном транспорте и покупку лекарств в аптеках при активации опции кэшбэк составит 5%, а за все остальные покупки — 1%.

- Отдых. При выборе этой категории за билеты в кино, а также поездки в такси будет начислено вознаграждение в размере 10%, 5% — при оплате счёта в кафе и барах, а также 1% — за все остальные покупки.

- Онлайн-покупки. При покупке в интернете книг, музыки, фильмов, а также доставке еды с онлайн-оплатой вознаграждение составит 10%, при оплате в интернете в других категориях — 3%, а в остальных случаях — 1%.

- Всё включено. После активации опции повышенный кэшбэк в 2% начисляется за любые покупки.

Смена категорий (опций) повышенного вознаграждения возможна ежемесячно в онлайн-банке. Пластик можно получить в офисе в течение 30 минут. Допустимый возраст заёмщика — 21-71 год.

Обзор карты

Таблица сравнения

Даже изучив подробное описание каждой кредитки, не всегда легко сделать выбор. Каждый пластик может показаться клиенту интересным. Наглядно сравнить самые выгодные кредитные карты проще всего с помощью таблицы с их основными параметрами.

| Карта | Стоимость обслуживания (в год), рублей | Максимальный лимит, рублей | Ставка, % | Кэшбэк-программа |

| MTS CASHBACK (МТС Банк) | 0 | 299 999 | 11,9-25,9% | 1% — за всё, 5% — АЗС и супермаркеты, до 25% — у партнёров |

| 240 дней без процентов (УБРиР) | 0-7 188 | 299 999 | 30,5% | 1% за все покупки, до 10% в категориях |

| Opencard (Открытие) | 0 | 500 000 | 13,9-29,9% | до 3% за все покупки / до 11% в выбранной спецкатегории + 1% за остальные покупки |

| Platinum (Тинькофф Банк) | 590 | 300 000 | 12-29,9% — при покупках, 30-49,9% — на операции по снятию наличных | 1% баллами за всё и до 30% — по предложениям партнёров банка |

| Кэшбэк (Восточный) | 0 | 400 000 | 24-28% — на оплату покупок, 25-78,9% — на снятие наличных | до 10% в категории повышенного кэшбэка + 1% за остальные покупки / 2% за все покупки) |

Заключение

На рынке представлено довольно много выгодных кредиток с кэшбэком, которые позволяют даже получать прибыль при пользовании заёмными деньгами. Но при выборе подходящей карты обязательно надо учитывать не только условия банков, но и ситуацию конкретного клиента и характер его расходов.

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

- 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

по теме

Источник: https://mnogo-kreditov.ru/bankovskie-karty/kreditnye-karty-s-keshbekom.html

Топ 10: кредитные карты с кэшбэком в 2018-2019 году онлайн

Если говорить о том, какие кредитные карты самые выгодные в 2018 году, то однозначно стоит рассмотреть предложения следующих банков. В категории выгодных кредиток с кэшбеком между собой конкурируют, как современные «мобильные банки» (Touch Bank, Тинькофф), так и традиционные «тяжеловесы» российского банковского рынка (УБРиР, Home Credit, Совкомбанк и другие).

Platinum Тинькофф-банк

Одна из самых выгодных кредиток России во всех отношениях — Platinum от банка Тинькофф. Ее основные характеристики:

- льготный период – в 55 дней;

- пополнение с другой карты или наличными — бесплатно;

- стоимость обслуживания — всего 590 рублей за год;

- стоимость обслуживания дополнительной карты — 590 рублей в год;

- кредитная ставка — от 12,9 до 29,8% годовых (за покупки);

- кредитная ставка — от 30 до 50% годовых (за снятие наличных).

Кредитные карты по почте →

Стоит сказать и самое важное о кэшбеке, который можно получить с помощью этой карты:

- стандартная ставка — 1% за любые покупки (кроме оплаты ЖКХ, сотовой связи);

- покупки по специальным предложениям — до 30%;

- кэшбек начисляется в баллах: 1 балл равен 1 российскому рублю.

Баллы накапливаются в рамках программы «Браво». Конвертировать их в реальные деньги для оплаты тех же жилищно-коммунальных услуг или сотовой связи нельзя. Также их нельзя использовать в момент совершения покупки. Клиенту придется сначала оплатить покупку реальными деньгами, а затем компенсировать ее баллами через личный кабинет или мобильное приложение банка.

Оформить заявку на карту Tinkoff Platinum →

Platinum от Home Credit

Карта для тех, кто ищет внушительный кредитный лимит. Здесь он может достигать 300 тысяч рублей. По этой причине карту оформляют не каждому: помимо стандартных требований (гражданство РФ, трудоспособный возраст), здесь потребуют еще:

- наличие постоянного источника дохода;

- трудовой стаж на одном месте от трех месяцев;

- наличие стационарного телефона на рабочем месте.

И еще один минус карты: если подключать ее к бонусной программе «Польза» (а именно баллами этой программы и начисляется кэшбек в ХКБ), то придется платить комиссию почти 5 тысяч рублей ежегодно. Чтобы карта была выгодна — тратить по ней придется очень много.

Кредитные правила стандартны:

- ставка 29,9% годовых на покупки;

- ставка 49,9% годовых на снятие наличных;

- комиссия за снятие наличных — 4,9%, но не менее 400 рублей;

- льготный период — от 20 до 51 дня (зависит от дня совершения операции по карте).

Что касается кэшбека, то здесь он стандартен для любых дебетовых и кредитных карт ХКБ:

- 1,5-5% от суммы покупки (5% — в бонусных категориях);

- кэшбек начисляется баллами «Польза»;

- в месяц нельзя получить более 2000 баллов в основной категории и более 3000 в бонусных;

- максимальный возможный кэшбек в месяц по всем категориям — 5000 баллов;

- обменять баллы на деньги можно в личном кабинете;

- курс обмена: 1 балл — 1 российский рубль.

Один из главных минусов кредитки — несовместимость ее с Apple Pay, что заметно снижает удобство пользования картой.

Оформить заявку на карту Home Credit Platinum →

Кредитная карта от Touch Bank

Удобный продукт, относящийся к разряду «Все в одном». С помощью этой карты можно и покупку оплатить средствами банка, и кредит наличными взять, и вклад оформить. Условия — весьма лояльные.

- кредитный лимит — до одного миллиона ₽;

- пополнение — бесплатно;

- снятие — без комиссии со стороны Тача;

- обслуживание 250 рублей в месяц или бесплатно (если держать на карте 50 000 ₽ или потратить по ней от 30 тысяч в месяц).

К карте бесплатно подключена бонусная программа банка. За любые покупки начисляется 1% суммы, в «избранных категориях» — до 3% от суммы. Любимые категории можно выбирать самостоятельно, при этом выбор довольно широк:

Повышенный кэшбек можно получать даже в категориях «Электроника» (к сожалению, недоступен при любых покупках в «Связном») и «Культура» (сходить на премьеру в Большой театр и вернуть на карту 3% от стоимости билета).

Минусы:

- «любимой» может быть только одна категория;

- менять ее можно не чаще, чем раз в месяц;

Особенности:

- начисление кэшбека не деньгами, а баллами;

- минимальная сумма для покупки с компенсацией — от одной тысячи.

Большое преимущество бонусной программы «Тача» в том, что бонусы можно потратить сразу после покупки — достаточно сделать соответствующий запрос на компенсацию в приложении банка. Компенсация вернется на счет уже деньгами, которые можно потратить или даже снять наличными.

Оформить заявку на карту Touch Bank →

«120 дней без процентов» от УБРиР

Кэшбек — явно не главное предназначение этой карты, но он тут есть. Простой, понятный, стабильный, зато деньгами, а не бонусами. К сожалению, УБРиР не предлагает каких-то особых бонусов, «любимых категорий», «избранных мест» и другого, что есть у конкурентов. Зато гарантирует стабильный кэшбек 1% реальными рублями независимо от места покупки.

Кэшбек не будет начисляться:

- за любые операции, проведенные через Интернет-банк;

- переводы с карты на карту;

- платежи на электронные кошельки (QIWI, Яндекс.Деньги, ВебМани и прочие);

- снятие наличных.

Также кэшбека не стоит ждать при платежах за ЖКХ, мобильную связь, домофон, детский сад и так далее.

Оформить заявку на карту 120 дней без процентов →

«Халва» от Совкомбанка

Редкая в России карта, которая полностью соответствует нормам шариата (об этом банк заявляет на своем официальном сайте). Впрочем, оформить ее могут все без исключения.

«Халва» — не кредитная карта, а карта рассрочки, а потому пользоваться заемными средствами можно только определенных предприятиях, входящих в партнерскую сеть банка. Зато в них действует возобновляемый кредитный лимит до 350 тысяч рублей в месяц.

Впрочем, стоит оговориться, что партнеры «Совкомбанка» — не какие-то малоизвестные подвальные магазинчики и киоски с шаурмой на окраинах, а очень серьезные и крупные партнеры, такие как:

- розница Samsung;

- М.видео;

- Ситилинк;

- LaModa;

- ТатНефть (если вдруг решите заправиться в кредит);

- Hoff;

- Burger King (что может быть лучше пары Вопперов в беспроцентную рассрочку?).

Но если серьезно — то список партнеров действительно выглядит внушительно. Для многих он и вовсе станет исчерпывающим, так как есть в нем и продуктовые сети (та же «Пятерочка»). Выбрать есть из чего и эта карта вполне сможет заменить обычную кредитку, во всяком случае — для повседневных покупок.

Кредитные карты с 18 лет →

Кажется, что у такой «вкусной» карты и кэшбек будет «вкусным». Но увы. Процент вроде и неплохой — 1,5%. Но тут же куча ограничений:

- начисляется только на покупки у партнеров;

- только на покупки, оплаченные собственными средствами (не в рассрочку) (увы, на Вопперы в рассрочку кэшбек не начислят);

- не более 5 тысяч рублей в месяц.

В совокупности, это сразу снижает привлекательность карты. И подойдет она только под определенные сценарии использования. В некоторых случаях она окажется действительно выгоднее, чем конкурирующие продукты, но рекомендовать ее как единственную карту не приходится.

Оформить заявку на карту Халва Совкомбанка →

#Всёсразу «Райффайзенбанк»

Выгодная карта для миллионеров. Для того, чтобы получить максимум от этой карты — тратить придется очень много. При небольших месячных тратах она невыгодна. Ее стоит завести, если сумма покупок по карте в месяц — от 60 тысяч рублей.

Вот основные преимущества кредитки:

- скидки от 5 тысяч партнеров в России;

- 300 приветственных баллов при получении, 300 — ко дню рождения, 200 — на Новый год (итого — 800 баллов каждому в первый год и 500 начиная со второго);

- 1 балл за каждые 50 рублей, потраченные с карты;

- 1 балл равен 50 копейкам: проще говоря, 500 баллов дадут лишь 250 рублей.

Преимущество карты — в кредитном лимите, большом количестве партнеров и так далее, но не в кэшбеке.

Оформить заявку на карту #ВСЕСРАЗУ →

Свои варианты кредитных карт с кэшбеком также предлагают банк «Восточный» (карта Cash-Back). Их условия тоже во многом стандартны:

- 1% за любые покупки по карте;

- 5% по специальным категориям (не всегда удачным — могут попасться как аптеки, так и цветы, например);

- кредитный лимит до 300 тысяч рублей.

Kviku в своей виртуальной кредитке в рекламе обещает кэшбек до 30%, но это лишь реклама. Фактически он начисляется лишь у партнеров и в среднем составляет около 5%. До 30% предложит только Quelle и только на определенные товары.

В «Ренессанс Кредит» также есть своя бонусная программа. Имя ей — «Простые радости». В рекламе обещают возвраты вплоть до 100% от суммы покупки, но это все равно что в лотерею выиграть. Стандартный же кэшбек, получить который сможет каждый или почти каждый — от 1% (на все) до 10% (в определенных предприятиях). Начисляются бонусы в баллах. Курс: 1 балл — 1 ₽.

Сравнение самых выгодных кредиток с возвратом денег

Большинство банков (приятное исключение — УБРиР) предоставляют кэшбек не реальными рублями, которые сразу же можно потратить, а внутренней валютой — баллами или эквивалентом. В большинстве случаев, один балл и будет равен одному рублю. Но тем не менее, сразу же оплатить ими покупку не выйдет.

Любой товар надо сначала оплатить, а потом уже получить компенсацию от банка в виде накопленного кэшбека. Таким образом банки «привязывают» своих клиентов. С другой стороны, плюс у такого подхода есть плюс: накопленные деньги не тратятся в текущем режиме, а компенсируют какие-то крупные покупки.

Кредитные карты с льготным периодом →

Самые выгодные предложения кредитных карт с кэшбеком в России в 2018 году:

- Platinum от Тинькофф:

- простые условия;

- выгодная стоимость годового обслуживания;

- интересные спецпредложения;

- высокий процент одобрения карт.

- Кредитная карта от Touch Bank:

- возможность выбрать «любимую» категорию из действительно широкого списка;

- кэшбек до 3%;

- удобные условия пользования картой.

- «120 дней без процентов» УБРиР:

- кэшбек реальными деньгами (не баллами, не бонусами);

- без дополнительных условий, фиксированный 1%;

- большой льготный период.

В 2018 году рекомендуем присмотреться к одному из этих предложений.

Насколько много кэшбека удастся накопить — зависит исключительно от суммы трат по карте, но даже при стандартных тратах примерно 20-25 тысяч рублей в месяц кэшбек принесет около 1000 рублей в квартал — без каких-либо трудозатрат.

Источник: https://brobank.ru/kreditnye-karty-cashback/

дебетовых и кредитных карт с кэшбэком в 2019

«дебетовые и кредитные карты кэшбэк (сравнение)» составлен нашими специалистами, чтобы вы могли подобрать себе максимально подходящую и выгодную карту, с учетом основных показателей (стоимость, размер кэшбэка, условия возврата, и т.д.). Обратите внимание, что рейтинги обновляются ежемесячно, на предмет ввода банками новых условий, или изменения старых. На сайте вы сможете подобрать лучшую карту с кэшбэком 2019 года.

Кэшбэк – что это такое, простыми словами? Это функция карты, позволяющая вернуть часть потраченных денег обратно к вам на счет. Размер кэшбэка (возврата) зависит от условий банка. На нашем сайте cashbacks-info.ru собрана вся необходимая информация почти на каждую существующую карту с кэшбэком, включая размер возврата, и наличие нюансов и скрытых условий (если они присутствуют).

Лучшие карты с максимальным кэшбэком за 2019 год

Если вас интересуют отдельные критерии выбора, а не рейтинги, воспользуйтесь меню «Критерии», который расположен справа. Там вы также сможете прочитать про каждую карту более подробно. Обратите внимание, что одна и та же карта может входить в несколько категорий.

(обновлено: 23.12.2019):

| Лидер рейтинга! Tinkoff Black Дебетовая Проверенная временем карта с кэшбэком и процентом на остаток. Бесплатное снятие наличных по всему миру и другие преимущества для владельцев. Возвращается 1% со всех покупок, 5% с выбранных категорий (ежеквартально можно выбрать 3 категории для получения повышенного вознаграждения), до 30% за покупки у партнеров банка. 5% годовых на остаток по счету начисляются ежемесячно. Оформить карту онлайн | до 30% | бесплатно при наличии вклада, кредита или остатка по счету не менее 30 000 руб либо 99 руб/мес | 98 |

| Альфабанк, карта «Cash Back» Дебетовая | Кредитная 10% кэшбэка на АЗС, 5% в кафе и ресторанах, 1% на все. Для дебетовой карты также положен процент на остаток в размере 6%, а для кредитной карты льготный период до 60 дней включая снятие наличных. Рекомендуем! Оформить дебетовую карту онлайн Оформить кредитную карту онлайн | до 10% | Дебетовая: бесплатно при остатке на счете не менее 30 000 руб или покупок на сумму не менее 10 000 руб иначе 100 руб/мес Кредитная: 3 990 руб./год | 95 |

| Tinkoff Platinum Кредитная Карта, которая не нуждается в представлении, и существует уже продолжительное время. Беспроцентный период — до 55 дней, рассрочка 0% до 12 месяцев у партнёров, кэшбэк 1% баллами «на все». Рекомендуем! Оформить карту онлайн | до 30% | 590 руб./год | 94 |

| Открытие, Opencard Дебетовая | Кредитная Выгодное предложение от надежного банка: кэшбек 3% на все или 11% в выбранной категории, выпуск и обслуживание бесплатно. Оформить дебетовую карту онлайн Оформить кредитную карту онлайн | до 3% на все или до 11% в выбранной категории | бесплатно | 93 |

| Восточный Банк, карта «Кэшбэк» Кредитная Восточный Банк предлагает обширную серию кредитных карт с кэшбэком. Наиболее интересной будет карта «Кэшбэк» с бесплатным обслуживанием и отличной бонусной программой. Оформить карту онлайн | до 10% | бесплатно | 91 |

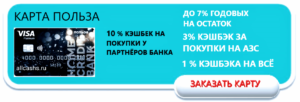

| ХоумКредит, «Польза» Дебетовая 1% на все, 10% на АЗС, до 20% при покупке у партнеров и 15% в категории «Аптеки»! Плюс процент на остаток и бесплатное обслуживание. Весьма заманчивое предложение! Оформить карту онлайн | до 20% | бесплатно при покупках более 5 000 руб/мес или остатке по счету более 10 000 руб, иначе оплата 99 руб/мес. | 90 |

| Возможен кэшбэк до 3.9% на все! Интересное предложение! Райффайзенбанк Дебетовая Любопытная карта, позволяющая вернуть до 3,9% реальными деньгами. Изначально кэшбэк начисляется в виде баллов, которые доступны в течении 36 месяцев. Оформить карту онлайн | до 3.9% на все | 1 490 руб./год (для новых клиентов первый год бесплатно) | 88 |

| Рокетбанк Дебетовая Отличное решение для тех, кто выбирает дебетовую карту. Бесплатный выпуск и обслуживание. Кэшбэк до 10%, возврат рокетрублями. Оформить карту онлайн | до 10% | бесплатно | 84 |

| Уралсиб, карта «Прибыль» Дебетовая Возврат до 3% от суммы покупок, начисление процентов на остаток средств, снятие денег в любых банкоматах без комиссии. Оформить карту онлайн | 1-3% на все | бесплатно при покупках более 1 000 руб/мес или остатке по счету более 5 000 руб, иначе оплата 49 руб/мес. | 83 |

| Мегафон, «Цифровая карта» Виртуальная дебетовая Идеально подходит для абонентов Мегафона, но будет интересна и другим: большой кэшбэк, бесплатная выдача и обслуживание, 10% на остаток средств на тарифе «Максимум». Оформить карту онлайн | до 20% | бесплатно при выполнении минимальных требований | 77 |

| Кредит Европа Банк, карта Card Credit Plus Кредитная Верните 5% от суммы покупок в категориях кафе, одежда и обувь, развлечения, красота и здоровье, а также 1% во всех остальных категориях. Полученные баллы начисляются сразу же, использовать их тоже можно моментально. Оформить карту онлайн | до 5% | бесплатно | 74 |

| Промсвязьбанк, карта «Твой кэшбэк» Дебетовая Интересное предложение с возможностью как бесплатного пополнения с карт других банков, так и бесплатных переводов в другие банки. Возвращается 5% на выбранные категории, 1% на остальные. Оформить карту онлайн | до 5% | Бесплатно при остатке на карте не менее 20 000 руб или 149 руб в месяц. | 73 |

| Уральский Банк Реконструкции и Развития, «120 дней без процентов» Кредитная Кэшбэк карта с говорящим названием. Выпуск и обслуживание бесплатно, честный льготный период. Оформить карту онлайн | 1% на все | бесплатно при покупках от 30 000 руб за месяц или 199 руб/мес | 72 |

| Росбанк, карта «Можно всё» Дебетовая | Кредитная Получайте 1% кэшбэка на все покупки, 2-10% на выбранные категории, а также Travel-бонусы, которыми можно полностью или частично оплачивать путешествия. Оформить дебетовую карту онлайн Оформить кредитную карту онлайн | до 10% | Дебетовая: бесплатно при покупках от 15 000 руб или остатке средств от 100 000 руб, иначе 99 руб (для пакета услуг «Классический») Кредитная: бесплатно первый месяц, далее бесплатно при сумме покупок от 15 000 руб в месяц, иначе 99 руб/мес | 71 |

| МТС Деньги Weekend Кредитная Подходит для любых клиентов (не только абонентов МТС). Возврат кэшбэка еженедельно реальными деньгами на карту. Можно тратить и снимать свои средства, не залезая в кредит. Оформить карту онлайн | 1% на все, 5% на развлечения | 900 руб/год | 69 |

| ЮниКредит Банк, «Четвёрка» Дебетовая Карта для автомобилистов и активных пользователей такси и каршеринга. Возвращается 10% на «автомобильные» категории, а также 1% на все. Помощь на дороге с услугой «Пакет водителя». Оформить карту онлайн | до 10% | бесплатно при покупках от 10 000 руб/мес, иначе 249 руб/мес | 66 |

| Форабанк, «Все включено» Дебетовая Кэшбэк карта с возвратом до 15%, процентом на остаток по счету, кредитным лимитом, а также бесплатным выпуском и обслуживанием. Оформить карту онлайн | до 15% | бесплатно при наличии среднемесячного остатка не менее 50 000 руб или покупок по карте от 20 000 руб в месяц, иначе 159 руб/мес | 63 |

| Карта Kviku Виртуальная кредитная Кредитка с лимитом до 100 000 руб. Вознаграждение начисляется за покупки у партнеров в самых различных категориях от электроники и мебели до путешествий и развлечений. Выдача и обслуживание бесплатно. | до 30% | бесплатно | 60 |

Обратите внимание, что на данной странице отображены только лидеры по итогам ания. Чтобы увидеть полный список всех карт, перейдите в соответствующий раздел:

- Полный рейтинг всех дебетовых карт

- Полный рейтинг всех кредитных карт

Источник: https://cashbacks-info.ru/